投資初心者

投資初心者 投資家サト

投資家サト今回はCFD投資と信用取引との違いを解説します。

本記事の内容:

- CFDと信用取引を4つのポイントで比較

- 結論:CFD投資がオススメ

CFDは株や金・原油などにレバレッジをかけて投資できるので、多くの投資家に愛用されています。

CFDとよく比較されるのが信用取引ですよね。

そこで今回はCFDと信用取引の違い、両者を比較してどちらが優れているのか?について解説します。

資金効率やコスト、取扱銘柄数などの面で、CFDが有利です。

記事の中で理由を分かりやすく解説するのでぜひ最後までご覧下さい。

なお、CFD投資の基本知識を学びたい方は関連記事をどうぞ。

関連:【保存版】CFD投資は儲かる?基本知識から稼ぐコツまでゼロから解説

CFD・信用取引を使う目的

投資家サト

投資家サト基本的に以下の2つです。

▼CFD・信用取引を使う2つの理由

- レバレッジ取引=少額で大きな取引をしたい

- 空売り(ショート)=暴落局面でも利益を出したい

「少額から大きく資産を増やしたい人」

「株価暴落期にも売りで利益を狙いたい」

という目的で使う人が多いですね。

この点を踏まえて比較していきます。

【比較】CFDと信用取引7つの違い

投資をする上で注目すべき相違点を表にまとめました。

投資家サト

投資家サト| 項目 | CFD※ | 信用取引 |

| ① レバレッジ | 5~20倍 | 3.3倍 |

| ② コスト | スプレッド 価格調整額 金利調整額 権利調整額 | 取引手数料 金利 貸株料 逆日歩 権利処理等手数料 |

| ③ 銘柄 | 全138種類 株価指数CFD 商品CFD バラエティCFD 株式CFD | 東証上場株式のうち 証券取引所 選定銘柄 |

| ④ 取引期限 | 無 | 6ヶ月 |

| ⑤ 取引時間 | 平日24時間 (銘柄による) | 平日 9:00~15:00 |

| ⑥ 追証 | 有 | 有 |

| ⑦ 方式 | 相対取引 | 取引所取引 |

※GMOクリック証券を代表として記載

1つずつ見ていきましょう。

比較①:レバレッジ

まずレバレッジです。

▼レバレッジとは?

手元資金よりも大きな金額で取引をすること。少額からお金を増やしたい人が使う。

これはCFDが有利です。

▼レバレッジ比較表

| 項目 | レバレッジ | |

| CFD※ | 株価指数 | 10倍 |

| 商品 | 20倍 | |

| バラエティ | 5倍 | |

| 個別株 | 5倍 | |

| 信用取引 | 上場株式 | 3.3倍 |

※GMOクリック証券の例

CFDは銘柄によってレバレッジが異なります。

例えば100万円の銘柄に投資したい場合、CFDなら5~20万円、信用取引なら33.3万円必要ってことですね。

▼100万円の銘柄に投資する場合

- CFD:5~20万円

- 信用取引:33.3万円

もちろんレバレッジの掛けすぎは危険。

なので一概にCFDが良いとは言えません。

ただCFDや信用取引を使う理由は「少ない資金でお金を増やしたい」という人が多いはず。

つまり高レバレッジが有利なのは間違いないですよね。

比較②:取引コスト

続いてコスト。

資産運用は手数料との闘いともいわれますから、コストは安いに越したことはありません。

結論、CFDの方がコスト安です。

▼コスト比較

| 項目 | CFD | 信用取引 |

| 取引手数料 | スプレッド | 有料 (ETF等は無料) |

| 保有にかかる費用 | 価格調整額 権利調整額 金利調整額 | 金利 貸株料 逆日歩 権利処理等手数料 |

コストの種類が多くて混乱されるかと思いますが、CFDの方がコスト面で有利なことだけ理解いただければOKです。(具体例を後述します)

CFDの代表的なコストはスプレッドと3つの調整額です。(銘柄によって違う)

3つの調整額とはざっくり以下のイメージ。

▼CFD3つのコスト

- 価格調整額:

株価指数CFDや商品CFDで発生。

参照元の先物の乗り換えにより発生する価格差を調整する。(配当や金利差を受け取るまたは支払う) - 権利調整額:

個別株CFDの配当金に相当。(売りの場合は支払うコストとなる) - 金利調整額:

外貨建て商品を原資産とする取引で発生。

日本円と外貨の金利差が毎日徴収される。

一方、信用取引では手数料を初め、金利、貸株料、逆日歩など多数のコストが発生します。

、、、とまぁ言葉だけ並べてもよく分かりませんよね。

ということで具体的な数値で比較してCFDの優位性を確認してみましょう。

具体例:日経225にかかるコストで比較

日経225で比較してみました。

▼シミュレーション条件

- ケース

:日経225銘柄を買いで1年間保有

:投資金100万円 - 比較対象

CFD:日本225(GMO)

信用取引:ダイワ上場投信-日経225

▼比較表

| 項目 | CFD | 信用取引 |

| 取引 手数料 | 500円 (スプレッド) | 無料 |

| 保有コスト | 無 (価格調整額:プラス) | 金利:約2.5万 +権利処理等手数料 |

金利計算式:約定代金×2.5%×定数×日数(SMBC日興証券)

信用取引はETF手数料無料。

したがって売買コストだけみると信用取引の方が安いんですが、保有コストが段違いに高いですね。(約70円/日+各種手数料)

一方、CFDは売買時に生じるスプレッドのみ。

日経225は1枚あたりスプレッドが100円(変動あり)。

1枚20万円のため、100万円だと5枚。

つまりコストは500円です。

信用取引は1日約70円、つまり8日保有でCFDのコストを超えることになります。

少し長くなりましたが、結論として

「長期保有だとCFDがコスト面で有利」

となります。

CFDの方が有利といえますね。

比較③:取扱銘柄

Free-Photos / Pixabay

取扱銘柄は以下の通りで、CFDの方が世界中に投資できて便利です。

- CFD

…株価指数、個別株、商品など様々

GMO:138銘柄

IG証券:12,000銘柄以上 - 信用取引

…東証上場銘柄かつ証券会社が定めた銘柄のみ

信用取引は東証で上場してる銘柄。

一方でCFDは世界中のありとあらゆる金融商品に投資できます。

ただし、信用取引と違い日本の個別株には投資できません。(インデックスはある)

投資家サト

投資家サト比較④:取引期限

長期保有できるか?も重要なポイントです。

これもCFDが有利ですね。

- CFD:期限なし

- 信用取引:最長6ヶ月※

(一般信用取引なら無期限だが、金利が高くなる傾向あり)

信用取引の場合、期限がきたら強制的に決済。

一方、CFDは気にすることなく無期限で保有できますよ。

比較⑤:取引時間

またデイやスイングトレード目的の場合は取引時間が気になりますよね。

これもCFDが有利です。

- CFD:平日24時間売買可能

- 信用取引:平日9:00~15:00

投資家サト

投資家サト夜間に取引できるCFDの方がトレードに集中できますし、昼間の仕事に支障がないのでオススメです。

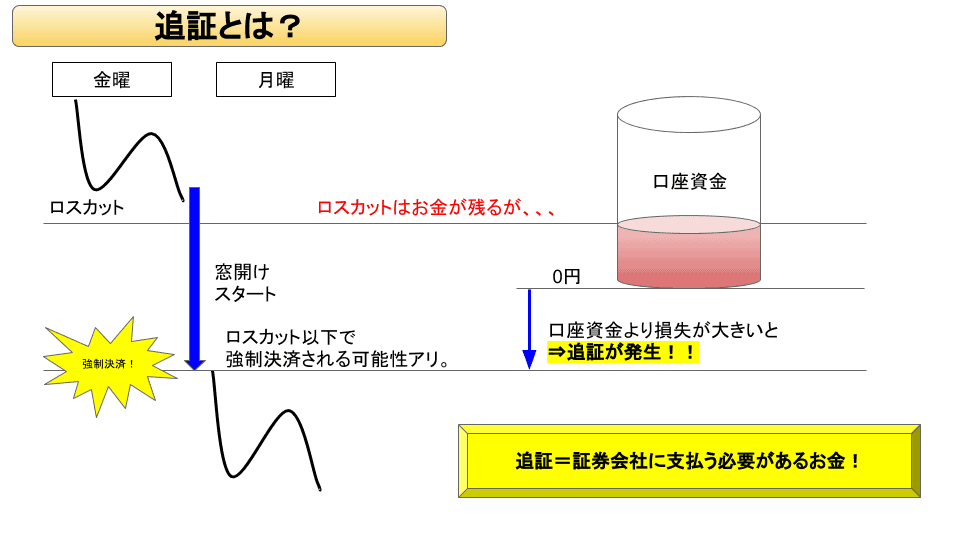

比較⑥:追証の有無

またレバレッジ取引最大のリスクである追証の有無。

▼追証とは?

証券口座に入れた金額以上の損失が出た場合に発生する証券会社に支払わなければならないお金。

簡単にいうと証券会社への借金。

CFD・信用取引ともに追証ありです。

この点はリスクとして十分認識しておきましょう。

ただし、CFDは強制ロスカット※があるので安全性は高いです。

※追証が発生する前に強制損切り。(ただしレートが追い付かないほどの大変動が起きると追証は発生する。)

ちなみに国内のレバレッジ取引で追証を避けたい人はIG証券のノックアウトオプションを使うしかありません。

追証リスクは絶対に避けたいという方は候補として検討してみてくださいね。(詳細は以下記事にて)

関連:【評判】ノックアウトオプションのメリットデメリットを徹底レビュー

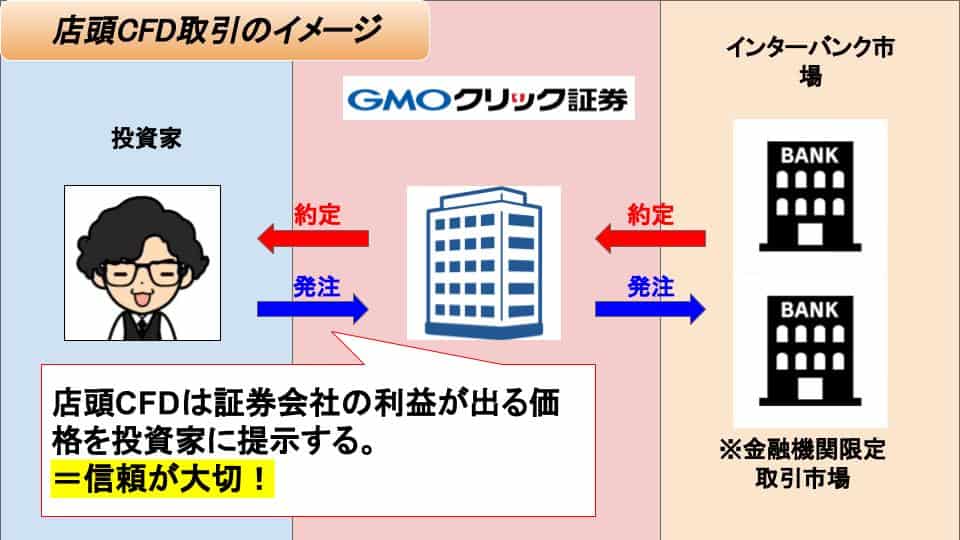

比較⑦:取引方式

最後が取引方式です。

▼取引方式の違い

| 項目 | 種類 | 概要 |

| CFD | 相対取引 | <投資家 VS 証券会社の取引> 参照元の価格を投資家に提示する。 証券会社の言い値なので取引の透明性は低い。 |

| 信用取引 | 取引所取引 | <投資家 VS 投資家の取引> 投資家同士が証券会社を通じて取引する。 実際の売買価格なので取引の透明性は100% |

CFD投資は投資家と証券会社で取引します。そのため悪質な証券会社を使うとレート操作などで損失を被るリスクがあります。

一方で信用取引は証券所取引なので実際の売買レートで投資可能。

つまり取引の透明性では「信用取引が有利」と言えるでしょう。

ただし、この点も国内シェアが高い証券会社を使えば特に問題はないのでそこまで気にすることはないですね。

比較結果まとめ:CFDが有利

比較結果をまとめます。

▼CFDと信用取引比較まとめ

| 項目 | CFD※ | 信用取引 |

| ① レバレッジ | 5~20倍 〇 | 3.3倍 △ |

| ② コスト | スプレッド 価格調整額 金利調整額 権利調整額 〇 | 取引手数料 金利 貸株料 逆日歩 権利処理等手数料 × |

| ③ 銘柄 | 全138種類 株価指数CFD 商品CFD バラエティCFD 株式CFD 〇 | 東証上場株式のうち 証券取引所 選定銘柄 △ |

| ④ 取引期限 | 無 〇 | 6ヶ月 △ |

| ⑤ 取引時間 | 平日24時間 (銘柄による) 〇 | 平日 9:00~15:00 △ |

| ⑥ 追証 | 有 = | 有 = |

| ⑦ 方式 | 相対取引 △ | 取引所取引 〇 |

※GMOクリック証券を代表として記載

結論として、ほぼすべての項目でCFDが有利といえるでしょう。

投資家サト

投資家サトCFD投資ならGMOクリック証券がオススメ

| 総合評価 | |

|---|---|

| コスト | |

| 信頼性 | |

| 取扱銘柄 | 138銘柄 |

| 特徴 | ・CFD国内シェア№1 ・売買手数料0円!コスト安 ・スマホアプリが使いやすい |

まだCFD口座を持っていない人はGMOクリック証券がオススメです。

ハッキリいって最強のCFD証券会社なので、他を選ぶ理由はほぼないですね。

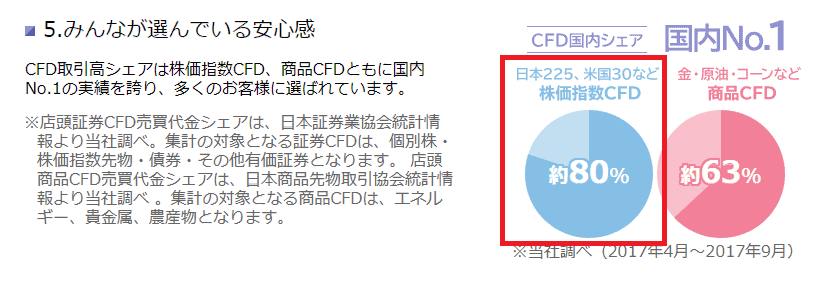

国内シェアはなんと80%!

投資家サト

投資家サトコストが安い=利益が増えること。

正直、悩む必要はなくてGMOクリック証券を選べばOKです。

関連:【2020年最新】CFD取引のおすすめ証券会社は?徹底比較ランキング

まとめ:CFDと信用取引を比較!結論はCFDがオススメ!

今回はCFDと信用取引の違いについて解説しました。

結論はCFDがオススメ。

日本の個別株でレバレッジ取引をしたい人以外は信用取引を選ぶ理由はありません。

投資家サト

投資家サトCFDはリスクヘッジ銘柄も豊富で、株価暴落期に資産を守る盾になります。

なお、証券会社はGMOクリック証券でOK。

口座開設は無料、維持管理費もかからないので、この機会にぜひ申請だけでも済ませておくことをオススメします。

コメント