今までアメリカ不動産投資は、節税手段として人気を集めていました。

しかし2020年度(令和2年)に、この現状を問題視した国税庁よって、海外不動産投資の税制は改正されています。

アメリカ不動産投資においても、この税制改正は適用され、以前と同じ減価償却費で会計上の赤字を作る方法での節税は難しくなってしまいました。

しかしアメリカ不動産は、現在も一定の人気を保っている投資方法です。

現在のアメリカ不動産投資で使える新しい節税スキームはないのか、どのように改正前と税制が変わったのか、わかりやすく解説します。

「アメリカ不動産投資で節税したい!」と思っている方は、ぜひ参考にしてください。

関連記事:アメリカ不動産投資の利回りの目安は?意外と儲からないって本当?

アメリカ不動産投資が節税になった理由

2020年度(令和2年)に税制が改正されるまで、アメリカ不動産投資では、次の手順で節税ができました。

- 不動産所得を次のルールに沿って会計上赤字にする。

- 赤字になった分を給与所得から差し引く。

- 課税される所得が減り、節税効果が得られる。

従来の節税方法について見ていきましょう。

必ず理解しておきたい「減価償却費」とは?

なぜアメリカ不動産投資で節税ができたのか理解するには、まず減価償却費について知っておく必要があります。

減価償却費とは、確定申告で計上できる経費の一種です。

海外で不動産投資をした場合も、日本で確定申告しなければなりません。

不動産投資で稼いだお金は不動産所得に分類されます。

※不動産投資に限らず、副業等で給与所得とは別に20万円以上の所得があった場合、原則として確定申告が必要です。

不動産投資では、建物の購入にかかった費用を経費にできます。

購入した年に一括で経費にするのではなく、数年に分けて少しずつ経費計上していくシステムです。

では何年かけて経費計上していくのかというと、建物の材質ごとに定められている、耐用年数によります。

| 構造 | 耐用年数 |

|---|---|

| 木造 | 22年 |

| 軽量鉄骨造 | 19年 |

| 鉄骨造 | 34年 |

| 鉄骨鉄筋コンクリート造 | 47年 |

たとえば建物価格2,200万円の新築アメリカ不動産を買ったとしましょう。

木造の場合、耐用年数は22年です。

つまり2,200万円÷22年なので、1年に100万円ずつ減価償却費を計上できます。

中古物件の耐用年数の計算方法

新築で建物を購入した場合、耐用年数を超えると、減価償却はできなくなります。

しかし中古で購入した場合、耐用年数をオーバーしていても、減価償却は可能です。

中古建物では、下記の計算式によって、減価償却で用いる耐用年数を計算します。

- 購入時点で耐用年数を超えている中古不動産…耐用年数×20%

- まだ耐用年数を超えていない中古不動産…(耐用年数-経過年数)+経過年数×20%

たとえば築30年の木造アメリカ不動産を買った場合、すでに耐用年数を超えています。

木造物件の耐用年数は22年なので、22年×20%=減価償却期間は4年です。

アメリカの中古不動産は耐用年数を超えているものが多い

もともと上記の減価償却費の計算ルールは、国内不動産を前提として作られました。

日本は海外の先進国と比較して、新築信仰が強い国です。

築30年経過すると、建物の資産価値はほとんどなくなってしまうといわれています。

しかしアメリカでは、建物を自分たちで手入れして、長く使い続けようという考えが根付いています。

中古不動産に対する考え方が日本よりポジティブで、築50年を超える物件も当たり前です。

そのためアメリカの中古不動産を購入した場合、耐用年数を超えていることが多く、木造物件ならたった4年で多額の経費を計上できます。

たとえば築30年経過している建物価格8,000万円の木造アメリカ中古不動産では、8,000万円÷4年なので、1年に2,000万円も減価償却費を計上可能ということです。

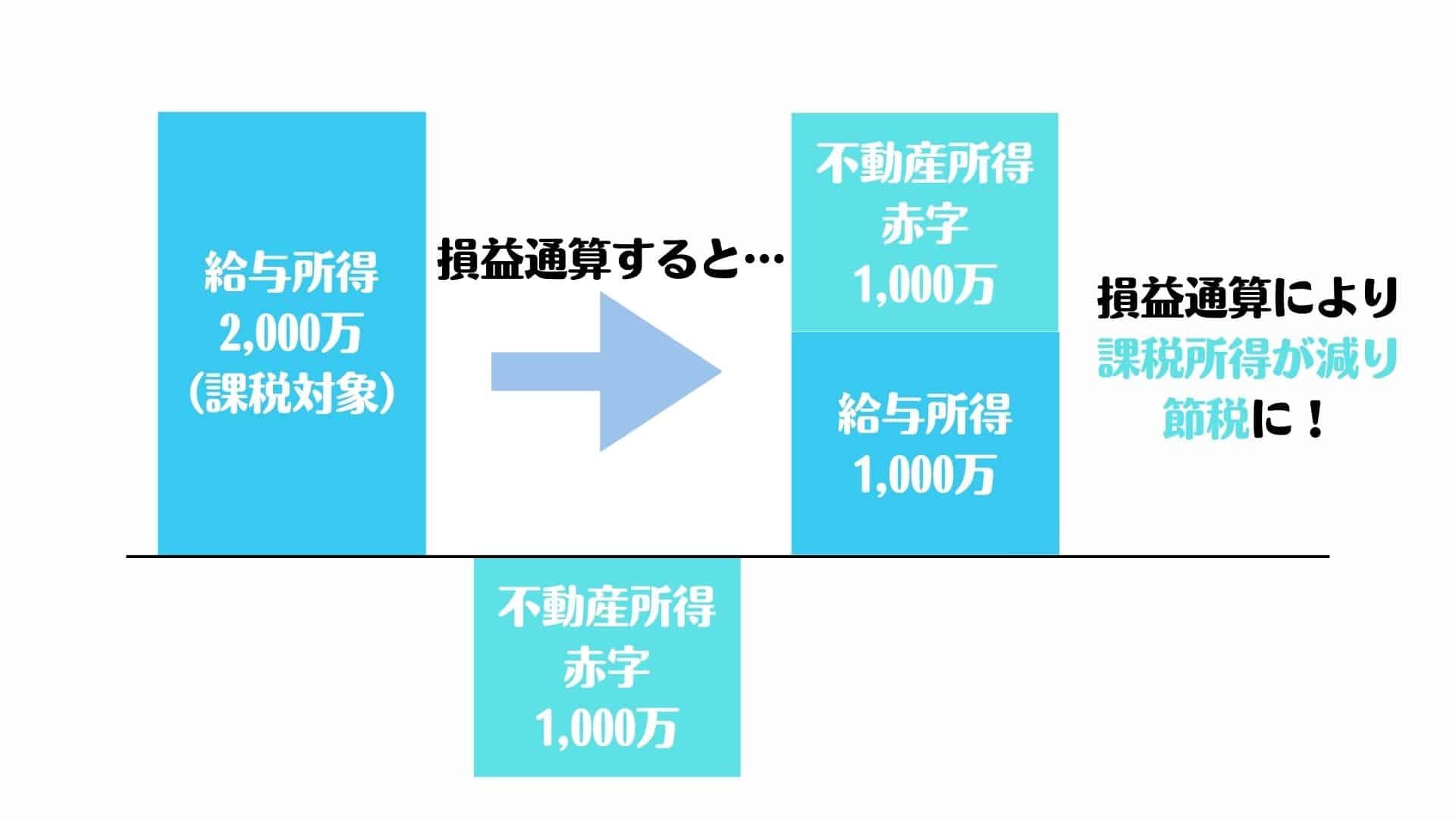

給与所得と不動産所得の損益通算によって節税できた

ここで重要なのは、高額な減価償却費を、実際はお金が出ていっていない年も経費にできる点です。

不動産投資では、減価償却によって生じた会計上の赤字を、給与所得から差し引くことができます(損益通算)。

たとえばアメリカ不動産投資で多額の減価償却費を計上し、会計上の赤字を1,000万円作ったとしましょう。

この人の年間給与所得が2,000万円だとすると、不動産投資の赤字1,000万円を差し引くことで、給与所得を1,000万円に圧縮できます。

所得税は収入が増えるにしたがって高くなるため、アメリカ不動産投資の赤字で課税所得を減らせば、節税になるというわけです。

所得税の税率は課税所得が多い人ほど高くなる

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 97,500円 |

| 330万円~694万9,000円 | 20% | 427,500円 |

| 695万円~899万9,000円 | 23% | 636,000円 |

| 900万円~1,799万9,000円 | 33% | 1,536,000円 |

| 1,800万円~3,999万9,000円 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

参考:国税庁「所得税の税率」

このように、税金をたくさん払っている富裕層にとってアメリカ不動産投資は節税のメリットが大きく、人気を集めていました。

関連記事:不動産投資で節税するには?「節税にならない」と言われる理由

税制改正後のアメリカ不動産投資は節税にならない?

税制改正後のアメリカ不動産投資はどう変わった?

国は節税目的での海外不動産購入を以前から問題視しており、とうとう規制強化に踏み切りました。

それが、2020年(令和2年)に実施された税制改正です。

従来は不動産所得の赤字分を損益通算して、課税所得を減らせましたが、この税制改正によって不可能になりました。

この規制は今のところ、緩和される動きが見られません。

関連記事:海外不動産投資で節税できない?税制改正による影響と対策を解説

アメリカ不動産投資の新しい節税方法とは?

では現在のアメリカ不動産投資は、節税にならないのでしょうか。

結論から言うと、新しい節税方法を考案した人もいます。

実際は中古のアメリカ不動産を購入したにも関わらず、建物の耐用年数を新築として計算する方法です。

つまり木造物件の場合は、この考え方だと、実際の築年数に関係なく耐用年数が22年になります。

22年かけて減価償却するとしても、多額の経費を計上可能です。

給与所得と損益通算すれば、その分課税所得を減らせるため、結果として節税になります。

税制が改正される以前と比較して、計上できる減価償却は少ないです。

しかし国土が広大な分土地代が安いアメリカでは、日本より不動産価格における建物の割合が高いため、減価償却費をたくさん計上できてお得だと考えられています。

このように、税制改正前は「短期間で多額の減価償却費を計上して節税する」方針でしたが、改正後は「少額を長く計上して節税する」方向に転換しているのです。

法人は税制改正以前と同じ方法で節税できる

税制改正によって課税所得の圧縮ができなくなったのは、個人のみです。

法人に改正内容は適用されません。

法人は引き続き、従来の方法で節税ができます。

そのため可能であれば、法人名義に切り替えると、引き続きアメリカ不動産投資の節税メリットを享受できるでしょう。

関連記事:不動産投資クラウドファンディングおすすめ17選!儲かるって本当?

アメリカ不動産投資の税制改正後の対策

2020年度の税制改正を受けて、投資家はどう対応すべきなのでしょうか。

税制改正後の対策は、以下の2つが挙げられます。

- 利益追求に力を入れる

- 不動産を売却する

利益追求に力を入れる

税制改正後のアメリカ不動産投資は、従来より利益追求に力を入れる必要性が高くなったといえます。

これからアメリカで不動産投資を始めるなら、収益がきちんと得られる物件かどうか、入念に吟味することが大切です。

自分で現地の不動産会社に英語で相談するのが難しい場合は、アメリカの投資向け不動産を紹介してくれる日本の不動産会社に相談してみましょう。

不動産を売却する

節税目的でアメリカ不動産投資をしていた方は、不動産を売却するのもひとつの方法です。

下記のページでは、アメリカ不動産の無料査定ができます。

購入時より不動産価格が上がっている可能性もあるので、ぜひ一度査定してみてください。

\20年以上の実績!/

関連記事:海外不動産投資のやり方は?数万円から少額投資する初心者向けの始め方も解説

アメリカ不動産投資の節税以外のメリット

アメリカは海外不動産投資で特に人気が高い国です。

節税目的ではなくても、あえてアメリカで不動産投資をするメリットはあります。

- 人口増加による不動産需要の増加が期待できる

- 不動産の資産価値が落ちにくい

- 新興国のようなカントリーリスクが低い

人口増加による不動産需要の増加が期待できる

アメリカは人口増加が予想されています。

人口が増えれば、不動産需要の増加も期待できるでしょう。

不動産需要が高まれば、不動産価格の高騰や、賃貸相場の上昇につながります。

現在も日本よりアメリカのほうが、不動産の空室率は低いです。

空室期間が長引いてしまい、想定通りの利回りにならないという、ありがちなリスクを回避しやすいといえます。

不動産の資産価値が落ちにくい

アメリカでは、築100年超えの賃貸物件も珍しくありません。

エリアにもよりますが、建物が古くなっても資産価値が落ちにくいため、売却時の価格や家賃も下がりにくいです。

いっぽう日本では、築60年を超える賃貸物件がほとんどありません。

築年数が経過するにつれて、どんどん資産価値が下がってしまいます。

アメリカなら築古物件でも、安定したインカムゲインとキャピタルゲインが得られるでしょう。

新興国のようなカントリーリスクが低い

「人口増加傾向の国が狙い目なら、アメリカより東南アジアの新興国で不動産投資をしたほうがよいのではないか」と考える人もいるでしょう。

しかし新興国には、突然外国人投資家への規制が強化されるかもしれないリスクや、内乱・戦争などのリスクがあります。

アメリカのような先進国の方が、こういった予想が難しいカントリーリスクは低いといえるのです。

関連記事:海外不動産投資は儲かるって本当?人気の理由やリスク・デメリットを解説

アメリカ不動産投資の注意点

日本にはないメリットが多いアメリカ不動産投資ですが、注意点もあります。

- 自己資金を多く用意する必要がある

- アメリカならどこでもいいわけではない

自己資金がたくさん必要

アメリカでの不動産投資を魅力的に感じ、「自分も始めてみたい」と思った方もいるでしょう。

しかしアメリカ不動産投資は、日本での不動産投資より、参入の難易度が高いです。

その最大の理由は、投資用不動産を購入する際、現金がたくさん必要になるからだといえます。

日本で不動産投資をする場合、フルローンで始められますが、アメリカ不動産投資では物件価値の6~7割までしか融資を受けられません。

かといって相場が安いエリアの物件を狙うと、資産価値の上昇は狙いづらくなります。

数百万円~1千万円は自己資金を用意したいところです。

他にも金融機関によってはローンが組めない・金利が高めに設定されている・借入期間が短い場合もあるなど、さまざまなデメリットがあります。

融資を受ける際の条件が悪いため、日本での不動産投資を選ぶ投資家が多数派です。

アメリカならどこでもいいわけではない

アメリカで不動産投資をするなら、どのエリアでもいいというわけではありません。

価格が安いからという理由で購入するのではなく、自然災害のリスクは低いか、数年後に資産価値は上がっていきそうかといった観点を大切にすべきです。

節税を重視するなら、不動産価格に占める土地の割合がある程度低いエリアであることも意識してください。

関連記事:低予算で少額不動産投資を始めるには?おすすめの方法5選とメリット・デメリット

アメリカ不動産投資で節税が不可能になったわけではない

アメリカ不動産投資では、従来の手段で節税ができなくなりました。

新しい節税方法も考えられていますが、純粋に投資で利益を狙っていく必要性は高まっています。

収益性の高い物件を、よく吟味して選びましょう。

また「アメリカで不動産投資をすると、日本と二重で課金を取られてしまうのではないか」と心配する人もいます。

二重課金になった場合、確定申告で外国税額控除が受けられるため、税金の払いすぎで損をすることはありません。

コメント