投資を始めるにはどうすればいいか、まったくの初心者でもわかりやすく解説します。

昔は退職金と年金があれば豊かな老後が送れると言われていました。

しかし近年は、老後2000万円問題が取り沙汰されているように、そのビジョンは崩れつつあるのが実情です。

「投資には関心がなかったけど、自分で投資をしてお金を増やさないと、老後資金が不足するかもしれない」と焦っている方も多いでしょう。

また若い方でも、昔のように一生同じ会社に勤めて年功序列で昇給する世の中ではなくなってきているので、投資で給料の不足分を補おうと考えるケースが増えています。

とはいえ、「何から始めればいいのかさっぱり分からない」「投資は難しそう…」と壁にぶつかってしまいますよね。

どんな投資方法があるのか、まず何をすればいいのか丁寧に説明していくので、ぜひ最後まで読んで実践してみてください。

ネット証券口座おすすめランキングTOP10!初心者に人気の証券会社を紹介

投資を始めるには?最初に知っておきたいことを解説

最初に、投資を始めるにあたって知っておきたいポイントをまとめました。

- 初心者はローリスクな方法で少額投資から始める

- 投資は早く始めたほうが有利

- 初心者には短期投資より長期投資がおすすめ

初心者はローリスクな方法で少額投資から始める

投資は100円から始められます。

初心者はまず、後ほどご紹介するつみたてNISAのようなローリスク・ローリターンな方法で、少額から長期投資を始めるのがおすすめです。

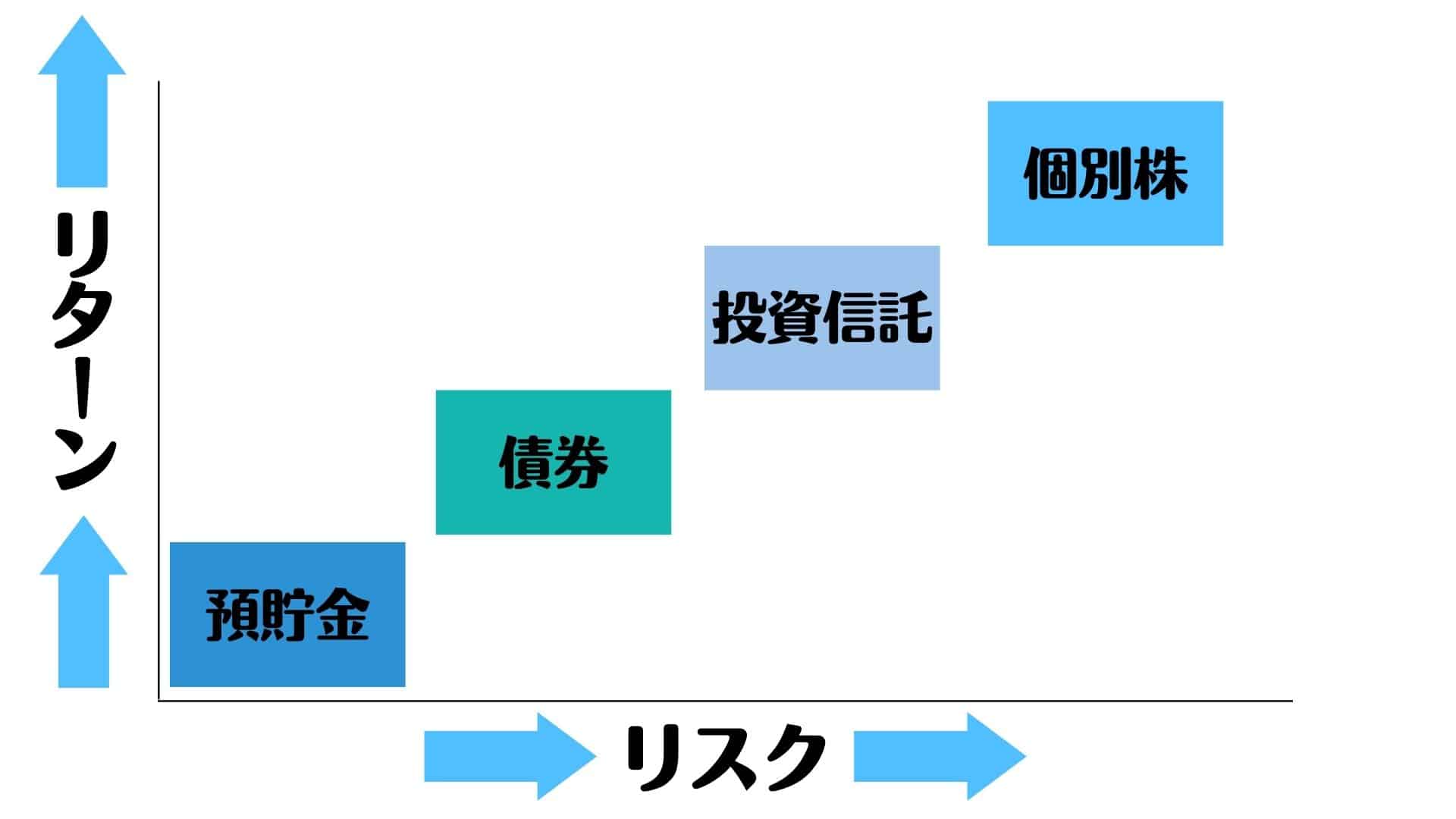

投資対象の種類とリスク・リターンの関係

少額投資をするとはいっても、問題は「何に投資するか?」ですよね。

投資というと株を思い浮かべる人が多いですが、他にも投資信託・債券など、さまざまな種類の投資対象があります。

投資方法によって取らなければならないリスクと狙えるリターンの関係は、上記の図ように変化。

株は意外とリスクが大きく、「投資信託」や「債券」のほうがローリスクだと分かりますね。

ここで押さえてほしいのは、基本的にローリスク・ハイリターンな投資方法はないということです。

高いリターンを狙うなら、相応の高いリスクを取る必要があります。

高いリターンが狙える方法は魅力的に思えますが、初心者が最初からハイリスク・ハイリターンな方法に大金を突っ込むのはリスクが大きいです。

まずはローリスク・ローリターンな方法で、少額から慣れていきましょう。

慣れてきたらポートフォリオを見直す

初心者には低リスクな方法での少額投資がおすすめとはいえ、投資に使うお金は多ければ多いほど、効率よく利益を狙えます。

たとえば現金を使わない「ポイント投資」や、毎月100円だけ投資信託に積立投資していく方法もありますが、資金が少なすぎると大きくお金を増やすのは難しいです。

狙えるリターンが低すぎては、「老後資金が足りない」「給料が低くて生活に余裕がない」といった問題は解決しませんよね。

また低金利の時代なので、もっともリスクが低いと言える預貯金だけでは、ほとんどお金を増やせません。

「ちょっとでもお小遣いが増えればいい」という場合、ポイント投資やごく少額のワンコイン投資もありです。

しかし「老後資金」や「教育資金」などの明確な目標を達成したい場合、慣れてきたら毎月積み立てる金額を増やす、より高いリターンが狙える銘柄も少しだけ保有する、といった切り替えをしていくといいでしょう。

とはいえ、生活防衛資金は最低限確保しておいてください。

投資は余剰資金でおこなうのが鉄則です。

最初に「老後までに〇万円貯めたい」「毎月〇万円程度の余裕が欲しい」などの目標を設定し、リスクが高くなりすぎない範囲内で資金配分を考えましょう。

また次にご紹介する通り、投資家の年齢によってもリスク許容度は変化します。

投資は早く始めたほうが有利

投資は1日でも早く始めて、資産運用の期間を長く確保したほうが有利です。

投資で得た利益を再投資すると、どんどん効率よくお金が増えていく、「複利」の効果を最大限発揮できます。

また短期的に損失が出たとしても、長期で取り組めば利益を出しやすくなるのもメリットです。

特に20代や30代は、積極的に「攻め」でリターンを狙えます。

年金受け取りが近い50代・60代は、定期預金や債券などリスクが低い投資先にも資金を分散し、「守り」を重視するといいでしょう。

初心者には短期投資より長期投資がおすすめ

- 短期投資…1日のうちに何度も株や通貨ペアの売買を繰り返す。「スキャルピング」「デイトレ」などの手法。

- 長期投資…株や投資信託を、数年、数十年という長いスパンで保有し続ける。

初心者には短期投資より長期投資がおすすめです。

なぜかというと、素早く正確な判断が求められる短期投資は、長期投資より知識とテクニックが必要で難しいと言えるからです。

すぐに利益・損失が確定する、うまくいけば長期投資より資金効率がいいといった点は魅力ですが、そもそもまとまった売買時間を確保できないと取り組むのが難しいという問題もあります。

また失敗すると損失額も短時間で大きくなる可能性があり、ギャンブルになりやすいです。

いっぽう長期投資は方法にもよりますが、ある程度ほったらかしで取り組めて、短期投資ほど本人の手腕が問われません。

関連記事:ほったらかし投資とは?失敗する可能性は?初心者にも本当におすすめの方法を厳選

投資を始めるにはまず「NISA」と「iDeCo」がおすすめ

「投資を始めたい」と思ったら、まず最初に検討すべきなのが、税金の優遇を受けながらお得に資産運用できる「NISA」と「iDeCo」です。

政府は国民ひとりひとりが中長期的な投資をおこない、自分で資産形成することを推奨しています。

そのために設けられた制度が、「NISA」と「iDeCo」です。

これから投資を始めたい人は、NISAもしくはiDeCoで投資信託を運用するのがおすすめとなっています。

個別株やFXより知識が求められないうえ、毎月1,000円~程度の決まった金額を自動的に積み立てるだけなので、手間がかかりません。

\口座数&総合力No.1!/

おすすめ投資方法①つみたてNISAでインデックス型の投資信託を長期運用する

NISAとは、証券会社で作れる口座の一種です。

通常、株をはじめとしたさまざまな投資で得た利益には、20.315%の税金がかかります。

しかしNISA口座から株や投資信託などに投資をすれば、投資額が1,800万円を超えるまでは、得た利益を非課税にできるのです。

従来のNISAは非課税にできる金額が少なく、制限も多かったのですが、2024年の1月から制度改正が決まっています。

今までよりお得で利用しやすい制度に変わるため、NISAで投資を始める絶好のチャンスです。

一般NISAとつみたてNISAはどっちがおすすめ?

NISAには、次の2種類があります。

- 一般NISA

- つみたてNISA

一般NISAでは、幅広い金融商品の利益を非課税にできます。

しかしつみたてNISAの対象になっているのは、投資信託・ETFという金融商品のうち、政府が認めた一部の銘柄だけです。

そう聞くと「つみたてNISAより、一般NISAのほうがよさそう」とお思いになるかもしれません。

しかし政府公認の銘柄にしか投資できない=信託報酬が高く損をする可能性が高いようなファンドは除外されている、というメリットがあります。

つみたてNISAなら初心者でもリスクをおさえながら、着実な資産形成が可能です。

何かひとつ投資を始めるとしたら、つみたてNISAは最有力候補と言えます。

しかし2024年1月からつみたてNISAとNISAは併用できるようになるので、どちらか片方だけを選ぶ必要はありません。

つみたてNISAを始めるには?

つみたてNISAでは、あらかじめ設定しておいた金額で、毎月決まった投資信託・ETFの銘柄をコツコツ買い付けていきます。

まず証券会社でNISA口座を開設し、どの銘柄に何円投資するか決めましょう。

投資信託の銘柄には、以下の2種類があります。

- ローリスク・ローリターンな「インデックスファンド」

- ハイリスク・ハイリターンな「アクティブファンド」

アクティブファンドは運用手数料である「信託報酬」が高めに設定されています。

まずは「インデックスファンド」を中心に投資するのがおすすめです。

つみたてNISAのおすすめ銘柄

つみたてNISAで投資できる具体的なおすすめ銘柄は、以下の通りです。

投資信託はさまざまな投資対象の詰め合わせパックのようなもので、銘柄ごとに「何に投資するか?」が違います。

- 米国株:SBI・バンガード・S&P500インデックス・ファンド

- 米国株:楽天VTI (楽天・全米株式インデックス・ファンド)

- 全世界株:eMAXIS Slim 全世界株式(オール・カントリー)

- 全世界株:楽天・全世界株式インデックス・ファンド

またつみたてNISAの銘柄を選ぶ際は、以下の点を重視するのがおすすめです。

- インデックスファンド

- 連動する指数(特にS&P500はおすすめ)

- 信託報酬が最安クラス

- ファンドの純資産が十分ある

関連記事:つみたてNISAの利益をシミュレーション!将来いくらになる?

おすすめ投資方法②iDeCoで将来受け取れる年金額を増やす

iDeCoとは、国民年金や厚生年金とは別に自分で積み立てられる、私的年金制度です。

メリットはおもに次の3点でしょう。

- 将来受け取れる年金を増やせるかもしれない

- 利益に対してかかる20.315%の税金が、非課税になる

- 掛金が「所得控除」の対象になるため、所得税や住民税が安くなる

「将来受け取る年金額を増やしたい」という人に検討してみてほしい制度です。

利益に対してかかる税金が非課税になる点は、NISAと同じですね。

年収が高くて所得税や住民税を多く支払っている人ほど、恩恵が大きいです。

iDeCoのデメリット

ただしiDeCoには、大きな注意点があります。

それは原則60歳まで、iDeCoで運用したお金は引き出せないシステムです。

iDeCoをやっていると、これから子どもの教育資金や家族の医療費などが必要になった際、お金が足りなくなって困るかもしれません。

さらにそもそも収入が低く、所得税や住民税を支払っていない専業主婦や無職は、所得控除が受けられるメリットを享受できません。

また「老後資金を貯めるより、若いうちに自由に使えるお金を確保したい!」と考えている人には不向きです。

人によってライフプランや支払っている税金額が異なるので、iDeCoは誰にでもおすすめというわけではありません。

しかし「年収が高くて税負担が重い」「充分な貯金があり、今後マイホームのような大きな買い物の予定がない」という人にはおすすめです。

iDeCoのおすすめ銘柄

- 日本株:eMAXIS Slim国内株式(TOPIX)

- 日本株:たわらノーロード日経225

- 米国株:eMAXIS Slim米国株式(S&P500)

- 米国株:楽天・バンガード・ファンド(全米株式)

- 全世界株:楽天・バンガード・ファンド(全世界株式)

- 国内債券:三菱UFJ国内債券インデックスファンド

関連記事:iDeCoのおすすめ銘柄と金融機関!リスクやおすすめしない理由も

投資を始めるまでの流れ

では、実際に投資を始めるまでの流れを見ていきましょう。

- 投資の目的を決める

- 証券会社を選んで口座開設

- 銘柄を選んで購入

投資を始めるのに必要なものは、以下の3つだけです。

- 身分証

- 証券口座

- 資金

1.投資の目的を決める

まずは何のために投資をするのか、目的をはっきりさせておきましょう。

たとえば以下のようなイメージです。

- 老後資金を20年後までに1,000万円用意したい

- マイホームの購入資金を10年後までに300万円貯めたい

将来必要な金額に対して、「いくら足りないのか」計算し、「いつまでに目標を達成しなければならないのか」を明らかにします。

投資の目的によってどんな商品を選ぶべきか変わってくるので、このステップはとても大切です。

投資の目的と方針が決まったら、

どんな金融商品があるのか情報収集を開始し、ざっくりでいいので「自分にはこの方法がよさそう」と見当をつけておきます。

2.証券会社を選んで口座開設

投資の目的と方針が決まったら、証券会社で口座を開設します。

各証券会社のインターネットページから申し込めるようになっていますよ。

なおどの証券会社でも、口座開設を申し込む際は身分証明書が必要です。

証券会社の選び方

証券会社には次の3種類があります。

- 総合証券

- ネット証券

- スマホ証券

総合証券とは、実店舗があり対面取引ができる証券会社のことです。

担当者に分からないことを聞けるのはメリットですが、ネット取引を基本とする「ネット証券」より、取引毎にかかる手数料は高めに設定されています。

ネット証券は手数料が安く選べる銘柄数も豊富なので、迷ったらネット証券を選ぶのがおすすめです。

また近年は「LINE証券」のような、スマホからの取引を前提とした証券会社も増えています。

スマホ証券も手数料は安くおさえられているものの、選べる商品や銘柄が限定的である、パソコンから取引しづらいといったデメリットが。

現在は総合力が高いネット証券での取引が主流です。

関連記事:【徹底比較】ネット証券10社を比較・初心者におすすめ3選を紹介!

3.銘柄を選んで購入

証券会社から口座開設完了の通知が届いたら、会員ページにログインして、どの銘柄を買うか選びます。

購入資金はあらかじめ、証券会社の口座に入金しておきましょう。

ネットを通じて購入できるので、わざわざ店舗に行く必要はありません。

購入後の運用状況も、ログイン後の画面やアプリから確認できます。

投資を始めるときの注意点

投資を始めるときの注意点をご紹介します。

- 手数料はとにかく安くおさえる

- 損をする可能性がある

- 「投資」と「投機」は違う

- 「必ず儲かる方法」はない

手数料はとにかく安くおさえる

投資をするときに大切なのが、余計なコストは徹底的に安くおさえることです。

- 投資信託の「信託報酬」

- 売買時にかかる手数料

- 税金

お金を増やすために投資をしているのに、余計なコストをたくさんかけて利益が少なくなってしまっては、もったいないですよね。

投資の利益に対してかかる税金は、NISAやiDeCoを利用すれば非課税にできます。

手数料については、最初に手数料が安い証券会社を選んでおくことで解決可能です。

また投資信託の「信託報酬」も、最初に信託報酬が安い銘柄を選んでおけば問題ありません。

関連記事:SBIネオトレード証券の評判・口コミまとめ!手数料の安さが人気って本当?

損をする可能性がある

政府がNISAやiDeCoといった優遇制度を用意しているほどですから、「投資って損をするリスクがあって怖いイメージだったけど、実はそうでもないのかも」とお思いになったかもしれません。

しかしNISAやiDeCoでも、投資した資金が最初より減ってしまう、いわゆる「元本割れ」のリスクは付きまといます。

必ず損をしない保障はありません。

損をしないためにも、最初の銘柄選びは慎重におこないましょう。

「投資」と「投機」は違う!ギャンブルにならないようにする

投資は100円から始められます。

特にFXは24時間いつでも取引できるので、サラリーマンに人気です。

しかし勘に頼って根拠のない短期取引を繰り返すのは、「投資」ではなく「投機」です。

ギャンブルにならないよう注意しましょう。

「必ず儲かる方法」はない!勧誘に注意

投資についてインターネットで調べていると、さまざまな投資関係の広告が表示されるようになるでしょう。

また総合証券では、無料セミナーやメールを通じて商品の勧誘を受けることがあります。

しかし投資の世界に「コストを払えば必ずノーリスクで儲かる!」という方法はありません。

「必ず儲かる有料ソフト」や「必勝法を伝授する有料セミナー」、「信託報酬が高いアクティブファンド」などにお金を払っても、相応のリターンが得られるとは限らないので注意してください。

投資を始めるのにおすすめの証券会社3選

手数料が安く投資信託の銘柄数も多い、おすすめの証券会社をご紹介します。

| 証券会社 | 手数料の安さ | NISA/つみたてNISA | 投資信託の本数 |

|---|---|---|---|

| ◎ | ○ | 2,632件 | |

| ○ | ○ | 1,580件 | |

| ○ | ○ | 1,235件 |

SBI証券

| 総合評価 | |

|---|---|

| コスト | |

| 信頼性 | |

| NISA/つみたてNISA | 〇 |

| 投資信託 | 2,632件 |

| 株式以外 | 債券 FX CFD 金/銀/プラチナ 先物・オプション 保険 |

| 口座開設・取引までの日数 | 最短翌営業日 |

| 特徴 | 圧倒的口座数 100万円まで手数料0円 充実のサービス |

SBI証券は業界最大手のネット証券です。

つみたてNISAやiDeCoに対応している投資信託の銘柄数は、業態最多。

信託報酬の安い優良ファンドを豊富に取り揃えています。

つみたてNISAやiDeCoをローコストで運用するのにぴったり!

投資信託以外の金融商品も豊富に取り扱っています。

初心者から上級者まで、幅広い人におすすめです。

\口座数&総合力No.1!/

関連記事:SBI証券の評判・口コミ!実際のところどうなのか利用者の声から徹底解説

松井証券

| 総合評価 | |

|---|---|

| コスト | |

| 信頼性 | |

| NISA/つみたてNISA | 〇 |

| 投資信託 | 1,580件 |

| 株式以外 | FX 先物・オプション |

| 口座開設・取引までの日数 | 最短3日 |

| 特徴 | 使い勝手の良いツール お得な手数料 手厚いサービス |

100円から投資信託を購入できる松井証券。

創業百年の歴史を持つネット証券です。

投資信託の銘柄数はSBI証券や楽天証券と比較してやや少ないものの、業界の中では多いです。

ネット証券の中でもフォロー体制が整っていて、手厚いサポートが受けられます。

初心者でも安心して始められる証券会社を選びたい人におすすめです。

\無料ではじめる!/

関連記事:松井証券の評判・口コミまとめ!手数料や投資信託についても解説

マネックス証券

| 総合評価 | |

|---|---|

| コスト | |

| 信頼性 | |

| NISA/つみたてNISA | 〇 |

| 投資信託 | 1,235件 |

| 株式以外 | 債券 FX 先物・オプション 金・プラチナ |

| 口座開設・取引までの日数 | 最短翌営業日 |

| 特徴 | 100円から始められる 米国株に強い お得なマネックスポイント |

マネックス証券では、クレジットカードで投資信託の積み立て投資をおこなうと、ポイント還元が受けられます。

このようなポイント還元サービスはSBI証券や松井証券にもありますが、マネックス証券はポイント還元率が業界トップクラスの1.1%!

投資信託の積み立て投資で、効率よくポイントを貯めたい人におすすめのネット証券です。

米国株・中国株に強いのも特徴となっています。

\無料ではじめる!/

関連記事:マネックス証券の評判・口コミまとめ!米国株やIPOの人気についても解説

投資を始めるにあたってよくある質問

投資を始めるにあたってよくある質問をまとめました。

- ロボアドバイザーやFXの自動売買はおすすめ?

- 投資を始めるには何を勉強したらいい?

Q.ロボアドバイザーや自動売買はおすすめ?

A.初心者が何の知識もなく自分で売買するよりおすすめですが、コストがかかります。

各証券会社やFX会社は、AIがファンドを選んで自動的に資産運用してくれる「ロボアドバイザー」や、一定の法則に従って株や通貨ペアの売買を繰り返す「自動売買ツール」を提供しています。

資産運用を完全におまかせできるサービスです。

投資の知識がほとんどない素人でも、ほったらかしで一定の利益を狙えるのがメリット。

しかしロボアドバイザーや自動売買ツールを使ったからといって、元本割れしないとは限りません。

また自分で売買するより、運用手数料が余計にかかります。

NISA対応のロボアドバイザーは少ないのもデメリットです。

しかし簡単な質問に答えるだけで銘柄選びのアドバイスをしてくれる「助言型」のロボアドバイザーは、どの証券会社でも無料で利用できます。

関連記事:ロボアドバイザーのおすすめ20選を徹底比較!運用手数料が安く好成績なのはどこ?

Q.投資を始めるには何を勉強したらいい?

A.今回ご紹介してきた「NISA」や「投資信託」の仕組みを理解することに加えて、次のような知識を身につけるのがおすすめです。

- チャートの見方を覚える

- 投資対象ごと(株、債券など)にどんな特徴があるのか知る

- 投資の名著を読んでみる

関連記事:【初心者向け】株式投資おすすめの勉強方法6選!身につけるべき基礎知識も解説

投資を始めるには証券口座が必要!まずは口座開設から

投資を始めるには、証券会社の口座が必要です。

NISA口座も証券会社で開設できます。

まずは早めに申し込み手続きを済ませましょう。

また、投資方法に絶対はありません。

人によって年齢やライフプラン、投資に使える金額や投資の目標は異なるからです。

各証券会社が提供しているシミュレーションツールも活用して、どんな方針で資産運用をおこなっていくのか考えてみてください。

\口座数&総合力No.1!/

コメント